- As perdas globais seguradas geradas por catástrofes naturais em 2018 atingiram o montante de US$ 76 bilhões, o quarto maior montante conforme os registros do sigma

- Mais de 60% das perdas foram provenientes dos chamados riscos “secundários”, eventos pequenos ou médios ou efeitos secundários oriundos de um risco primário

- As perdas combinadas geradas por catástrofes naturais seguradas entre 2017 e 2018 atingiu o montante de US$ 219 bilhões, o mais alto na história em um período de dois anos

- Swiss Re espera que as perdas geradas por riscos secundários aumentem devido ao crescimento dos ativos em áreas expostas a condições meteorológicas mais extremas

- As seguradoras precisam focar mais nos riscos primários e secundários para poderem subscrever negócios de catástrofes de modo sustentável e construir resiliência global

A experiência das perdas geradas por catástrofes nos últimos dois anos é um alerta para o setor de seguros, que destaca a tendência da crescente devastação gerada pelos chamados riscos “secundários” (eventos independentes pequenos ou médios ou efeitos secundários oriundos de um risco primário). As perdas seguradas geradas por catástrofes naturais em 2018 atingiram US$ 76 bilhões, o quarto montante mais alto em um período de um ano, de acordo com o último relatório sigma do Swiss Re Institute, e mais de 60% das perdas foram provenientes de riscos secundários. As perdas seguradas geradas por catástrofes naturais em 2017 e 2018 totalizaram US$ 219 bilhões, o montante mais alto na história em um período de dois anos. Em 2017, quando os pedidos de seguro totais referentes a desastres naturais foram os mais altos da história em um período de um ano, mais da metade foi proveniente de riscos secundários. As perdas geradas por riscos secundários estão aumentando devido à urbanização, ao aumento da concentração de ativos em áreas expostas a condições meteorológicas extremas e a mudanças climáticas.

As perdas econômicas globais geradas por catástrofes naturais e desastres provocados pelo homem em 2018 totalizaram US$ 165 bilhões. Tragicamente, 13.500 pessoas perderam suas vidas ou desapareceram em eventos catastróficos no ano passado. O setor de seguros cobriu US$ 85 bilhões das perdas econômicas globais, o quarto maior pagamento na história do setor e acima da média dos US$ 71 bilhões dos 10 anos anteriores. Das perdas seguradas no ano passado, US$ 76 bilhões foram referentes a catástrofes naturais, sendo também o quarto maior valor segundo o registro.

Há uma tendência de riscos secundários serem subestimados, pois seu impacto é mascarado pelas perdas geradas por eventos primários, como o caso dos furacões Harvey, Irma e Maria em 2017. No entanto, o potencial crescente de perda está tornando-se cada vez mais aparente. “As grandes perdas geradas por riscos secundários estão ocorrendo com mais frequência”, afirma Edouard Schmid, diretor executivo de subscrição do Swiss Re Group. “Há uma tendência à qual o setor de seguros deve responder, para que nós possamos subscrever as seguradoras que atuam no setor de seguros contra catástrofes de modo sustentável.”

O que são riscos secundários?

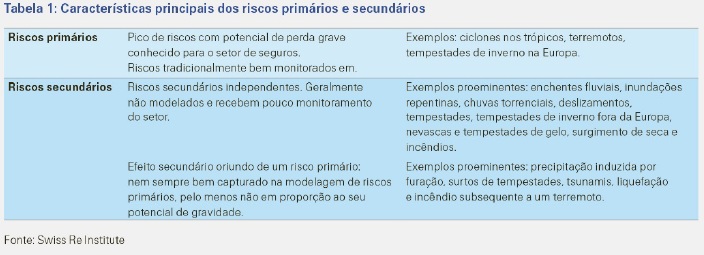

A prática do setor é considerar os perigos secundários como dois tipos de evento: (1) eventos independentes, de alta frequência (por exemplo, com maior frequência do que os eventos de risco primário, como terremotos ou furacões), de gravidade baixa e média (em comparação com as perdas oriundas de riscos primários); e (2) eventos que ocorrem como efeitos secundários oriundos de riscos primários (por exemplo, um tsunami subsequente a um terremoto). A Tabela 1 fornece mais detalhes sobre os riscos secundários em comparação com os riscos primários.

O maior evento gerador de perdas de 2018 foi Camp Fire, na Califórnia (US$ 12 bilhões). Outros eventos de risco secundário no ano passado incluíram uma tempestade de granizo em dezembro em Sydney e a enchente de efeito secundário nas Carolina do Norte e Carolina do Sul nos EUA subsequente ao furacão Florence em setembro.

As perdas geradas por riscos secundários vêm aumentando devido ao rápido desenvolvimento em áreas expostas a climas rigorosos e a temperaturas mais quentes e esperamos que esta tendência continue. Embora a perspectiva provável de mais catástrofes primárias extremas, como furacões devido as mudanças climáticas, permaneça incerta, as condições climáticas mais extremas e a ocorrência mais frequente de riscos secundários já são uma realidade em muitos lugares no planeta. “As perdas geradas por riscos secundários irão acelerar devido a uma urbanização contínua em áreas expostas a enchentes, como ao longo do litoral e em planícies fluviais, desenvolvimento em áreas vulneráveis ao risco de incêndio, como a interface entre as áreas urbanas e florestais, e também por causa das projeções de mudança climática no longo prazo”, afirma Edouard Schmid.

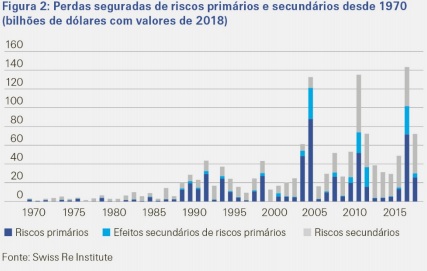

O indicador de uma tendência crescente é o montante de US$ 219 bilhões referente às perdas combinadas de seguro de 2017 e 2018, o mais alto da história em um período de dois anos, com mais da metade proveniente de riscos secundários (veja a Figura 2). Em 2018, não houve eventos que geraram grandes perdas. Do total de perdas do ano passado, 62% foram provenientes de riscos secundários. A potencial força dos riscos secundários é também apoiada pela experiência do pico de perdas em 2017, quando os furacões Harvey, Irma e Maria levaram as perdas seguradas do ano para o mais alto patamar da história. Mesmo com estes eventos que geraram grandes perdas, mais da metade das perdas anuais foram geradas por riscos

secundários (menos bem monitorados).

Reduzindo a lacuna da proteção

A lacuna de proteção contra catástrofes naturais globais de 2017 e 2018 atingiu US$ 280 bilhões, e mais da metade deste montante foi gerada por riscos secundários. As explicações para o déficit de seguros incluem a falta de consciência de risco do consumidor, um mau entendimento da cobertura disponível referente às catástrofes e a hesitação por parte do setor de fornecer cobertura quando a avaliação é incerta. Avaliar os riscos secundários pode ser difícil devido às suas características únicas. Por exemplo, os riscos secundários geralmente são altamente localizados, mas com variáveis que se encontram em um estado de fluxo contínuo, devido a mudanças no uso da terra e a uma maior ocorrência de condições climáticas extremas.

“A lacuna de proteção existente é uma oportunidade para as seguradoras

fortalecerem a resiliência global”, afirma JérÔme Jean Haegeli, economistachefe do Swiss Re Group. “Subscrever seguros contra catástrofes de modo rentável significa olhar para as tendências de pico e de avanço dos riscos secundários. Ao alavancar a mais moderna tecnologia, as seguradoras podem focar mais no desenvolvimento de modelos adequadamente

regionalizados para avaliar o perigo apresentado pelos riscos secundários e desenvolver uma gama de produtos mais ampla e uma distribuição mais direcionada para coberturas de catástrofes.”

As (res)seguradoras também podem construir resiliência socioeconômica por meio de atividades de investimento, podendo investir mais, especialmente em projetos de infraestrutura sustentável. Há muitos exemplos de desastre que mitigam as defesas fortalecidas como parte dos esforços de reconstruções subsequentes a um evento catastrófico. Com um investimento e um ambiente regulatório mais favoráveis, as seguradoras podem desempenhar um papel prévio muito mais efetivo. De acordo com as estimativas do Swiss Re Institute, os ativos globais de (res)seguros totalizam, aproximadamente, US$ 30 trilhões. Mesmo uma pequena parte disso poderia liberar uma quantidade significativa de capital para a implementação de projetos de infraestrutura para a construção de resiliência de longo prazo.

Fonte: Swiss Re Institute

Leia também

Plano funerário ampara familiares em momentos difíceis

Cresce a procura de seguro para grandes eventos no Brasil

De olho na reforma da Previdência, Mongeral Aegon apresenta nomes para o recém-formado Conselho Consultivo