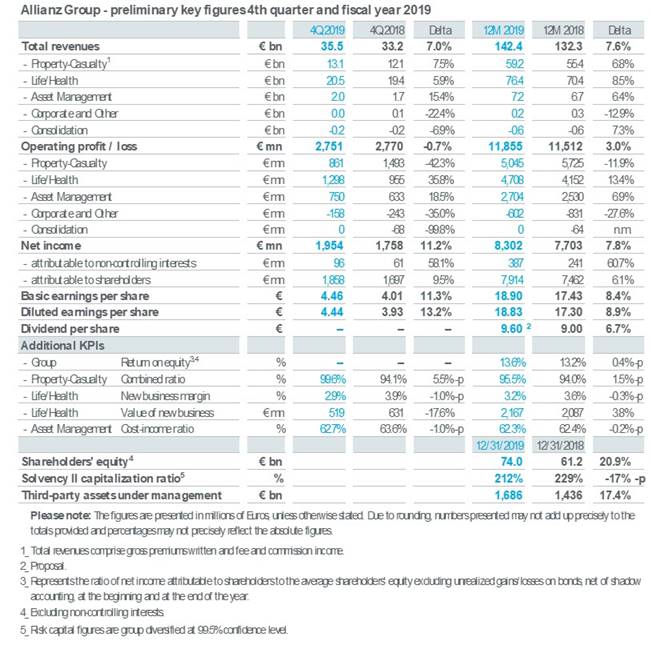

Grupo apresentou quinto aumento consecutivo no lucro operacional – que foi de € 11,9 bilhões – o mais alto da história

O Grupo Allianz acaba de reportar um lucro operacional de € 11,9 bilhões. Trata-se do valor mais alto da história e o crescimento aconteceu pelo quinto ano consecutivo. As receitas internas foram ampliadas em 5,9% em 2019, com os ajustes por efeitos cambiais e de consolidação.

Para 2020, a Allianz projeta um patamar de € 12 bilhões – o que representaria uma alta de até 4,3% quando comparado à meta anterior.

O crescimento do lucro operacional no ano passado foi impulsionado sobretudo pelos segmentos de Vida e Saúde, devido a uma maior margem de investimento, a um lucro pontual positivo nos Estados Unidos e ao crescimento no volume. O segmento de Gestão de Ativos também reportou um forte aumento no lucro operacional devido à média mais elevada nos ativos de terceiros sob gestão (AuM) e aos efeitos positivos da conversão de moeda estrangeira. O segmento de atuação em Property & Casualty foi impactado negativamente pelo run-off reduzido, devido a um fortalecimento das reservas na Allianz Global Corporate & Specialty SE (AGCS), e ao menor rendimento operacional de investimentos. Isso foi parcialmente compensado pelo coeficiente de despesa majorado. O lucro líquido atribuível aos acionistas cresceu 6,1%, e registrou € 7,9 (7,5) bilhões de euros, devido sobretudo ao lucro operacional ampliado e ao resultado não-operacional melhorado, bem como à alíquota fiscal menor.

O Lucro Básico por Ação (EPS) aumentou 8,4% em 2019, com um recorde de € 18,90 (contra € 17,43 anteriormente). O Retorno sobre o Patrimônio Líquido (RoE) cresceu para 13,6% (13,2%) – o nível mais alto dos últimos dez anos. O Coeficiente de capitalização Solvency II chegou a 212% no final de 2019, comparado aos 229% no final de 2018. O Conselho de Administração irá propor um dividendo de € 9,60 por ação para o ano de 2019. Esse valor está 6,7% acima do dividendo do ano passado que foi de € 9. Foi o sétimo aumento consecutivo.

A Allianz finalizou o seu quarto programa de recompra de ações em 30 de julho de 2019, com um volume total de € 1,5 bilhão e 7,3 milhões de ações. Todas as ações recompradas foram canceladas. Em 20 de fevereiro de 2020, a Allianz anunciou um novo programa de recompra de ações de até € 1,5 bilhão, o qual deverá estar finalizado até o final do ano.

Entre as empresas do Grupo em âmbito mundial, 70% apresentaram Net Promoter Score (NPS) acima da média do mercado, comparado aos 74% registrados no ano anterior. O Índice de Meritocracia Inclusiva (IMIX), que mensura a cultura da liderança e do desempenho, alcançou em 2019 um nível sem precedentes, de 73%.

“2019 foi mais um ano bem-sucedido com resultados recordes para o Grupo Allianz. Isso reflete a confiança dos clientes e acionistas, bem como o engajamento dos nossos colaboradores que são excelentes. A Allianz continuou fazendo avanços estratégicos importantes em 2019, como as aquisições que fizemos no Reino Unido e no Brasil, além de recebermos o título de primeira holding de seguros 100% estrangeira na China. Nós também contribuímos para a sociedade, como um dos iniciadores da recém-lançada Asset Owner Alliance, a coalizão de investidores institucionais convocada pela ONU. Nós nos comprometemos a fazer a transição das nossas carteiras para investimentos com emissões Net-Zero de carbono até 2050”, declara Oliver Bäte, CEO do Grupo Allianz.

No 4º trimestre de 2019, o lucro operacional totalizou € 2,8 bilhões. O fortalecimento das reservas na AGCS levou a um lucro operacional menor no segmento de Property-Casualty, o qual foi em grande parte compensado pelo crescimento nos segmentos de atuação Vida/Saúde e Gestão de Ativos. Em Vida/Saúde, o lucro operacional aumentou sobretudo como resultado da margem de investimento ampliada. O forte aumento no lucro operacional apresentado pelo segmento de Gestão de Ativos pode ser atribuído majoritariamente ao crescimento nos ativos sob gestão (AuM), o que impulsionou as receitas e taxas de desempenho. O lucro líquido atribuível aos acionistas cresceu 9,5% e chegou a € 1,9 (1,7) bilhão no quarto trimestre de 2019 devido a um melhor resultado não-operacional.

“A Allianz teve um ano financeiro bem-sucedido em 2019, com lucro operacional de € 11,9 bilhões, na porção mais alta da faixa prevista de lucro operacional que foi anunciada pelo Grupo”, diz Giulio Terzariol, CFO do Grupo Allianz. “A gestão de risco atuante levou a um forte coeficiente de capitalização Solvency II de 212%, o que mostra a resiliência do Grupo no atual ambiente de taxas de juros negativas, o que promove um refúgio seguro para nossos clientes e acionistas. Nossa expectativa é gerar € 12 bilhões de lucro operacional em 2020, salvo imprevistos, crises ou catástrofes naturais”.

As receitas totais em Property-Casualty subiram para € 59,2 (55,4) bilhões em 2019. Com os ajustes por conversão de moeda estrangeira e efeitos de consolidação, o crescimento interno totalizou 4,7%, levado pelo efeito positivo no preço de 2,6% e pelo efeito positivo no volume de 2%. O lucro operacional recuou 11,9% – caiu para € 5 bilhões em 2019, comparado ao ano anterior. Esse desdobramento foi provocado sobretudo pelo resultado na subscrição, devido ao fortalecimento de reservas na AGCS, parcialmente compensado por uma melhora no coeficiente de despesa. A receita de investimento operacional também diminuiu. Como consequência, o índice combinado reduziu 1,5% – para 95,5%.

“O segmento de Property-Casualty performou abaixo das expectativas em 2019, seguido pelo baixo reforço das reservas (financeiras) na AGCS, que foram excessivamente compensadas por um ano sólido na subscrição de riscos e prêmios, além de ganhos de produtividade”, conta Giulio Terzariol. “A maior parte das nossas operações têm tido um desempenho muito bom. Continuamos comprometidos com a nossa meta de melhorar o índice combinado para atingir 93% até o final de 2021”.

No quarto trimestre 2019, as receitas totais subiram para € 13,1 (12,1) bilhões. Com os ajustes para conversão cambial e efeitos de consolidação, o crescimento interno foi para 5,6%, com os efeitos de preço e volume a contribuição foi de 2,9% e 2,8% respectivamente. O lucro operacional diminuiu 42,3% e recuou para € 861 milhões comparado a 2018, devido ao resultado mais baixo na subscrição de prêmios, principalmente por conta do já mencionado fortalecimento das reservas na AGCS. O índice combinado para o quarto trimestre de 2019 caiu 5,5 pontos percentuais e ficou em 99,6%.

O PVNBP[1], o valor presente dos prêmios dos novos negócios, subiu para € 67 (58,5) bilhões no ano passado. Isso foi resultado sobretudo do aumento nas vendas nos produtos de maior eficiência de capital de risco no ramo Vida na Alemanha e no segmento dos contratos não tradicionais, que contém variações anuais de performance nos Estados Unidos.

A margem de novos negócios (NBM) declinou em 2019 para 3,2% (3,6%) devido ao impacto das taxas de juros menores, o que foi parcialmente compensado por medidas de gestão e um mix de negócios mais favorável. O valor de novos negócios (VNB) subiu para € 2,2 (2,1) bilhões em 2019, graças ao aumento nas vendas e à mudança continuada para linhas de negócio preferenciais, isso superou os efeitos adversos decorrentes do declínio no ambiente das taxas de juros.

O lucro operacional subiu para € 4,7 (4,2) bilhões, devido principalmente à melhora na margem de investimento, impulsionada por menores insuficiências e realizações superiores, sobretudo na França e na Alemanha. Outros efeitos que contribuíram para isso incluem uma mudança no período de amortização dos custos de aquisição diferidos para contratos anuais com índices fixos nos EUA, bem como um maior crescimento de volume no segmento Vida na Alemanha, nos EUA e na região Ásia-Pacífico.

“Enquanto o ambiente da taxa de juros se manteve desafiador, nós conseguimos aumentar nosso valor de novos negócios em 3,8% em 2019. Estou otimista com relação às nossas perspectivas de negócios. Continuamos a adotar medidas de gestão e a adaptar nossa oferta de produto para o benefício dos ossos acionistas, conforme demonstrado pelo nosso robusto lucro operacional”, acrescenta Giulio Terzariol.

No quarto trimestre de 2019, o PVNBP avançou para € 18,1 (16,1) bilhões devido ao crescimento nas vendas dos nossos produtos com eficiência de capital no ramo alemão de Vida. O lucro operacional aumentou para € 1,3 (1,0) bilhão, predominantemente devido a uma melhor na margem de investimento na França e nos Estados Unidos. O NBM caiu para 2,9 (3,9)%, fazendo com que o VNB recuasse para 519 (631) milhões de euros.

Os ativos de terceiros sob gestão (AuM) foram ampliados em € 250 bilhões e alcançaram a marca recorde de € 1,686 trilhão comparado ao final de 2018, configurando uma alta sem precedentes. Todos os fatores de influência exerceram aqui um efeito positivo: foram registrados efeitos positivos de mercado da ordem de € 138,6 bilhões e entradas líquidas de € 75,8 bilhões; a conversão cambial positiva subiu para € 24,6 bilhões e os efeitos de consolidação acrescentaram outros € 11 bilhões a esse aumento. O total dos ativos sob gestão se elevaram a € 2,268 trilhões.

A relação custo-rendimento (CIR) em 2019 caiu apenas 0,2 ponto percentual e ficou em 62,3% devido ao maior crescimento da receita operacional comparado ao menor crescimento das despesas operacionais. O lucro operacional cresceu 6,9% e ficou em € 2,7 (2,5) bilhões. Esse avanço se deveu sobretudo à média mais elevada de AuM de terceiros, principalmente na PIMCO, em decorrência de fortes efeitos de mercado e entradas líquidas, sustentados por efeito positivos da conversão de moeda estrangeira.

“Nosso segmento de Gestão de Ativos encerrou um ano muito proveitoso, com excepcional crescimento nos ativos de terceiros sob gestão”, completa Terzariol. “Fortes entradas líquidas dão testemunho da proposta de valor atraente para os nossos clientes e tornam a nossa Gestão de Ativos um poderoso pilar para atingirmos nossas metas de desempenho”.

No quarto trimestre de 2019, o lucro operacional cresceu 18,5% e atingiu € 750 milhões, sobretudo graças às receitas mais elevadas em virtude dos ativos sob gestão e das taxas de desempenho. O coeficiente custo-rendimento baixou 1 ponto percentual e ficou em 62,7%. Os AuM de terceiros aumentaram em € 5 bilhões: as entradas líquidas de terceiros de € 19,7 bilhões e os efeitos positivos de mercado de € 17,2 bilhões acabaram onerados pelos efeitos negativos da conversão cambial na casa dos € 32,1 bilhões.